Eindejaarstips 2021

Eindejaarstips 2021

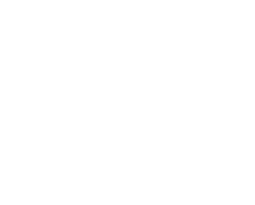

Tijdens Prinsjesdag 2021 heeft het kabinet een aantal belastingmaatregelen bekend gemaakt die zij met ingang van 1 januari 2022 wil invoeren. Het Ministerie van Financiën heeft onderstaande samenvatting daarvan beschikbaar gesteld:

Hieronder ook nog een aantal tips om juist in 2021 nog uit te voeren of juist uit te stellen naar 2022.

Aftrekbeperkingen Box 1

Ondanks dat de tarieven in Box 1 volgend jaar vrijwel gelijk blijven, gaan de meeste aftrekposten volgend jaar minder voordeel opleveren. In 2021 is de maximale aftrek tegen 43% en in 2022 zal dit 40% zijn. Dit voordeel zal nog verder dalen naar 37,05% in 2022.

Probeer, indien mogelijk, zo veel mogelijk aftrekposten naar voren te halen naar 2021. Hierbij valt dan te denken aan bijvoorbeeld giften.

Eigen woning

Ook voor de eigen woning aftrek geldt dat deze wordt verlaagd. Wellicht kan het daarom handig zijn om hypotheekrente vooruit te betalen (maximaal 6 maanden) of extra af te lossen.

Dit kan zorgen voor een hogere aftrek Box 1 in 2021 en een lager Box 3 vermogen voor 2022 (en eventueel toeslagen).

Scholingskosten Box 1

Tot en met 2021 is er nog de mogelijkheid om scholingskosten in aftrek te nemen. De scholingskosten moeten dan wel dit jaar zijn betaald. Met ingang van 2022 wordt deze aftrek vervangen door een nieuwe regeling waarbij subsidie aangevraagd kan worden.

Deze subsidie bedraagt (maximaal) € 1.000. In sommige gevallen kan het dus juist verstandig zijn om volgend jaar pas de opleiding te starten/betalen.

Schenking

In 2021 is de vrijstelling voor schenking eenmalig verhoogd met € 1.000. Zo kan je in 2021 je kinderen € 6.604 belastingvrij schenken en kleinkinderen of derden € 3.244.

In 2022 zullen de bedragen, na correctie vanwege inflatie, dus weer met € 1.000 verlaagd worden.

Daarnaast gelden er voor kinderen tussen de 18 en 40 jaar nog eenmalige verhogingen van dit bedrag tot een bedrag van:

– € 26.881;

– € 55.996 voor studie;

– € 105.302 voor aanschaf eigen woning.

Een voordeel van deze schenkingen kan zijn dat je je eigen box 3 vermogen verlaagd en dus tot belastingbesparing leidt.

Toeslagen

Indien je recht hebt op toeslagen, is het verstandig om te kijken naar de vermogenstoets hiervoor. Voor alle toeslagen, behalve de kinderopvangtoeslag, geldt namelijk deze vermogenstoets. De houdt in dat je geen recht hebt op toeslagen als je vermogen te groot is. De toetsingsdatum is 1 januari.

Het vermogen mag op 1 januari niet meer zijn dan € 31.340 (of € 62.680 indien je een toeslagpartner hebt). Dit geldt voor de huurtoeslag en zorgtoeslag.

Voor het KindGebondenBudget geldt een grens van € 118.479 en € 148.819 wanneer er een toeslagpartner is.

Spaar B.V.

Mocht je op dit moment veel overtollige liquide middelen in Box 3 hebben, is wellicht de oprichting van den Spaar B.V. een optie. Doe dit dan wel vóór 31 december 2021.

De B.V. betaald over de daadwerkelijk ontvangen spaarrente (tot een bedrag van

€ 395.000 in 2022) 15% vennootschapsbelasting. Wanneer je deze winst weer uitkeert naar privé, betaal je hierover in 2022 26,9% belasting in Box 2.

Wanneer je het geld in Box 3 laat staan, betaal je over het gehele bedrag boven de vrijstelling 0,56% tot 1,71% belasting.

Daarnaast zou je vanuit de nieuwe B.V. ook de hypotheek af kunnen lossen en zelf de hypotheek verstrekken.

Houdt er wel rekening mee dat met de B.V. extra kosten gemoeid zijn voor de oprichting en het in stand houden van de B.V. (aangifte vennootschapsbelasting en deponering).

(kleinschaligheids)investeringsaftrek

In 2021 ligt de grens voor de investeringsaftrek op € 2.401. Boven dit bedrag, tot een bedrag van € 59.170, is er een aftrek van 28%. Wellicht kan het daarom handig zijn om investeringen naar voren te halen zodat je de aftrek benut kan worden.

Als er dit jaar nog niet geïnvesteerd is, kan het wellicht juist handig zijn om de investering door te schuiven naar volgend jaar.

Milieu InvesteringsAftrek

Met ingang van 1 januari 2022 gelden voor de MIA hogere percentages. Dit zou kunnen betekenen dat het voordeliger is om een MIA-investering door te schuiven naar 2022. Echter op dit moment is de Milieulijst 2022 nog niet beschikbaar. Het kan dus zijn dat voor bepaalde bedrijfsmiddelen in 2022 helemaal geen recht op MIA meer is.

Deze milieulijst zal naar verwachting uiterlijk begin december 2021 beschikbaar zijn. Beslis/beoordeel dan of het verstandig is om de investering in 2021 of 2022 aan te gaan.

WerkKostenRegeling

In 2021 is de vrije ruimte voor de WKR verruimd naar 3% over een loonsom tot

€ 400.000. Boven deze loonsom geldt een percentage van 1,18%. Beoordeel of laat beoordelen of de vrije ruimte al volledig benut is of dat hier nog voordelen uit te halen zijn. Eventueel kunnen verstrekkingen naar voren gehaald worden of juist doorgeschoven worden naar volgend jaar.

Met ingang van 1 januari 2022 zal de vrije ruimte 1,7% over de 1e € 400.000 zijn en boven het meerdere ook 1,18%.

Mutaties lonen 2021

Wilt u over het jaar 2021 nog wijzigingen doorvoeren in de verloning, bijvoorbeeld een 13e maand, geef dit dan vóór 31 december 2021 aan ons door. In dat geval kunnen wij dit nog tijdig meenemen in de jaarafsluiting van de verloning.

Reiskostenvergoeding/thuiswerkvergoeding

Met ingang van 1 januari 2022 is het mogelijk om je personeel een thuiswerkvergoeding te geven van € 2. Dit bedrag mag onbelast vergoedt worden op dagen dat er thuisgewerkt wordt.

Let wel op dat er niet gelijktijdig gebruik gemaakt mag worden van de thuiswerkvergoeding en reiskostenvergoeding op dezelfde dag.

Indien er structureel thuisgewerkt wordt/gaat worden door het personeel, regel dan het e.e.a. goed in met de vergoedingen.

Machtiging intermediairs

Waar u als klant voorheen ieder jaar expliciet toestemming diende te geven voor de ontvangst van serviceberichten aanslagen (SBA), si het sinds kort mogelijk om een doorlopende machtiging te verkrijgen.

Dit geldt voor de vooraf ingevulde aangifte inkomstenbelasting, inkomstenbelasting, toeslagen, vennootschapsbelasting en omzetbelasting.

Voor onze klanten hebben wij deze doorlopende machtigingen aangevraagd en hiervan zal u dan ook bericht krijgen van de Belastingdienst.

Indien u hiermee akkoord bent, ontvangen wij deze activeringscode graag z.s.m. zodat wij dit in gang kunnen zetten.

Voor vragen of een nadere toelichting kunt u ons natuurlijk altijd benaderen. Ons mailadres: info@brockbernd.nl

Disclaimer: Bovenstaande is opgesteld op basis van de op dit moment bekende voorstellen. Onze organisatie kan niet aansprakelijk gesteld worden voor eventuele onjuistheden en de gevolgen hiervan.